一人住まいの親が住んでいた住宅を、その親の死亡に伴い相続した人が売る場合に譲渡益から3,000万円を控除できる優遇税制「空き家に係る譲渡所得の特別控除の特例」(措法35③、以下、空き家譲渡特例という。)を適用する人が急増しています。

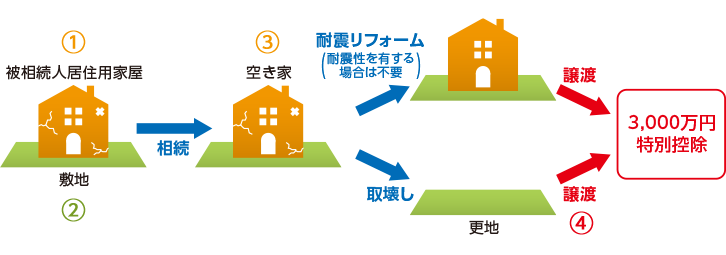

適用対象となる住宅等は原則として「相続開始の直前まで被相続人が住んでいた居住用家屋とその敷地である土地等(借地権等を含む)」です。居住用家屋や譲渡の時期などについては所定の要件を満たしたうえで、次の譲渡のパターンに該当していることが必要です。

- 1号譲渡=空き家の実家を新耐震基準に適合するようリフォームして敷地とともに譲渡する場合

- 2号譲渡=空き家の実家を除却し、敷地のみを譲渡する場合

注意したいのは、法令に定められた所要の要件を満たすこと。勝手に要件を緩和しても税務署は認めてくれません。

たとえば、売買契約時に買主側で古い家屋を取壊すこととし、その前提で売買金額を調整していたケース。実質的に売主側で取壊費用を負担したも同然なので、空き家譲渡特例が適用されてもよさそうだと考える人もいないわけではありません。現に国税不服審判所で争ったケースがあります(平成31年1月17日裁決)。

裁決書によると、納税者は、この特例が周辺の生活環境に悪影響を及ぼし得る空き家の発生を抑制し、地域住民の生活環境への悪影響を未然に防ぐという政策的見地から創設されたものなので、更地譲渡と結果が同じならば特例の適用が認められても良いのにと主張しました。

しかし国税不服審判所は、2号譲渡は被相続人居住用家屋の全部の取壊し若しくは除却をした後文はその全部が滅失をした後における被相続人居住用家屋の敷地の譲渡をいうとされ、「その解釈は厳格にされるべきものであり、条項で規定する文言を離れて、みだりに実質的妥当性や個別事情を考慮して、拡張解釈や類推解釈をすることは許されないと解すべき」としています。

上記の特例の内容が令和6年1月1日より改正されます。

(1)買主が譲渡の日に属する年の翌年2月15日までに耐震改修または家屋の取り壊し工事を行った場合、工事の実施が譲渡後であっても適用する。

(2)譲渡する不動産を取得した相続人の数が3人以上である場合には、特別控除額が1人当たり3000万円ではなく2000万円とする。

令和9年12月31日まで4年間延長する。